稅務訊息

- 訊息內容

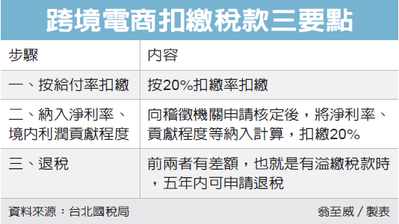

跨境電商辦扣繳 留意三點

2018-11-26 22:44經濟日報

跨境網路交易愈來愈頻繁,財政部台北國稅局昨(26)日表示,跨境電商所取得的我國來源所得,必須依規定辦理扣繳及申報,如果經主管機關核定淨利率及境內利潤貢獻率後,計算出有溢繳稅款,則可在五年內申請退稅。

依據所得稅法規定,外國營利事業透過網路等方式提供電子勞務給我國營利事業時,屬於我國來源所得部分,營利事業在支付酬勞時,就必須依規定辦理扣繳及憑單申報。

台北國稅局指出,在辦理扣繳時應把握三大要點。

首先,如果沒有事先向稽徵機關申請核定適用的淨利率及境內利潤貢獻程度,扣繳義務人在給付時,就必須先按照給付額,以20%扣繳率扣繳稅款。

而如果外國營利事業已經申請核定,則給付額可再以核定之淨利率及境內利潤貢獻程度,計算所得額,再由扣繳義務人按20%扣繳。

國稅局表示,如果加入淨利率及境內利潤貢獻程度後計算,發現有多繳稅款,則可在取得收入那天起算五年內,檢附發票或所得計算證明文件、扣繳憑單等文件,向稽徵機關申請退稅。

國稅局舉例,某外國營利事業A公司銷售電子勞務給我國甲公司,收取新台幣10萬元,甲公司付錢時就先依20%扣繳率,扣繳稅款2萬元。A公司隨後申請並經核定適用淨利率30%、境內利潤貢獻程度100%,因此計算出應扣繳稅款6,000元,等於A公司先前多繳了1萬4,000元,可申請退稅。

假使A公司在甲公司給付報酬之前,稽徵機關就已經核准適用的淨利率及境內貢獻程度,甲公司在付錢的時候可直接扣除6,000元,也就省下退稅的程序。

不過國稅局指出,近期收到許多退稅案件,都是因為檢附文件不全而造成延宕,提醒代理外國營利事業申請退稅的代理人,一定要取得授權書,以免遭稽徵機關退回補件,徒增困擾。